Als angehender Häuslebauer oder Immobilienbesitzer ist das Thema Geldanlage und Eigenkapital von großer Bedeutung. Wer frühzeitig mit dem Sparen für ein Eigenheim beginnt, kann von günstigeren Kreditkonditionen bei der Bank profitieren.

Es gibt verschiedene Möglichkeiten der Geldanlage, die beim Sparen für ein Haus helfen können. Dazu zählen Tagesgeld, Festgeld und ETFs. Durch geschickte Geldanlage lässt sich das nötige Eigenkapital schneller ansammeln.

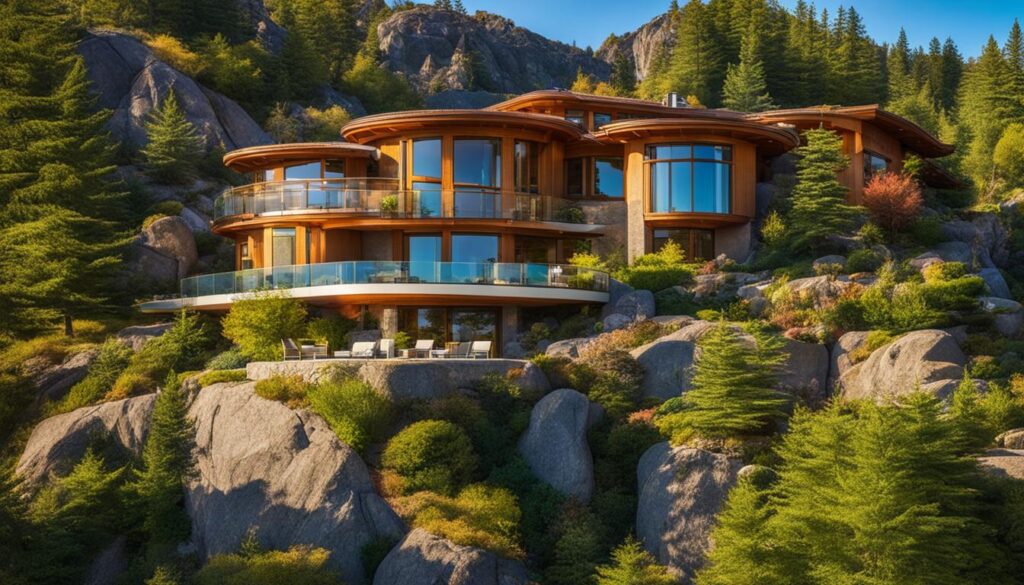

Der Traum vom eigenen Haus ist mit einer soliden finanziellen Basis möglich. Durch das rechtzeitige Sparen für ein Eigenheim kann der Traum vom Hauskauf wahr werden.

In den nächsten Abschnitten werden wir uns genauer mit den Vorteilen eines Eigenheims, der empfohlenen Höhe des Eigenkapitals und verschiedenen Sparideen für angehende Immobilienbesitzer beschäftigen.

Kaufen oder Mieten: Welche Vorteile hat ein Eigenheim?

Die Entscheidung zwischen Kaufen und Mieten eines Eigenheims hängt von individuellen Faktoren ab. Beide Optionen haben ihre Vor- und Nachteile, aber ein Eigenheim bietet eine Reihe von Vorteilen, die es attraktiv machen können, ein eigenes Zuhause zu besitzen.

1. Unabhängigkeit

Ein Kauf eines Eigenheims bietet die Freiheit, das Haus nach den eigenen Wünschen und Bedürfnissen zu gestalten. Mieter hingegen müssen oft Einschränkungen durch den Vermieter akzeptieren und haben weniger Kontrolle über ihr Wohnumfeld.

2. Wertbeständigkeit

Im Vergleich zu gemieteten Wohnungen oder Häusern behält ein Eigenheim in der Regel seinen Wert. Selbst wenn das allgemeine Preisniveau fällt, bleibt die Immobilie oft wertbeständig oder kann sogar an Wert gewinnen. Es kann also eine langfristige Investition sein, die sich positiv auf das Vermögen auswirkt.

3. Renteneinkommen

Ein Eigenheim kann langfristig zu einem positiven Renteneinkommen beitragen. Während Mieter im Ruhestand weiterhin Miete zahlen müssen, entfällt diese Kostenbelastung für Eigenheimbesitzer. Dadurch bleiben sie finanziell unabhängiger und haben möglicherweise mehr Geld zur Verfügung, um ihren Lebensstandard im Rentenalter zu halten.

Es ist jedoch wichtig zu beachten, dass der Kauf eines Eigenheims auch finanzielle Verpflichtungen mit sich bringt, wie zum Beispiel die Tilgung des Hypothekendarlehens und die Instandhaltungskosten. Eine sorgfältige Planung und Beratung durch Experten ist daher unerlässlich, um die richtige Entscheidung zu treffen.

Eigenkapital: Wie viel Geld sollte man für ein Haus sparen?

Viele angehende Hauskäufer möchten frühzeitig mit dem Sparen für ein Haus beginnen. Doch wie viel Eigenkapital sollte man eigentlich ansparen? Banken empfehlen oft einen Eigenkapitalanteil von mindestens 20% bis 30% der Gesamterwerbskosten. Warum ist das so?

Mit einem höheren Eigenkapitalanteil verbessern sich die Kreditkonditionen erheblich. Banken sind bereit, günstigere Zinssätze und bessere Kreditkonditionen anzubieten, wenn Hauskäufer über ausreichend Eigenkapital verfügen. Denn je höher das Eigenkapital ist, desto weniger muss man sich von der Bank leihen. Das bedeutet auch, dass die benötigte Kreditsumme niedriger ist und die monatliche Tilgung schneller erfolgen kann.

Ein weiterer Vorteil eines höheren Eigenkapitals ist die finanzielle Sicherheit. Falls unerwartete Ausgaben auftreten, kann man auf das Eigenkapital zurückgreifen und muss nicht zusätzlich Geld aufnehmen. Das führt zu einer schnelleren Tilgung des Kredits und zu einer schnelleren Entschuldung.

Interessant ist auch die Möglichkeit, unter bestimmten Bedingungen einen Kredit als Eigenkapital anzuerkennen. Die Kreditanstalt für Wiederaufbau (KfW) bietet beispielsweise Förderprogramme an, bei denen ein Kredit von der KfW als Eigenkapital angerechnet werden kann. Dadurch steigt das Eigenkapital und insgesamt verbessern sich die Kreditkonditionen.

Es ist also ratsam, frühzeitig mit dem Sparen für ein Haus zu beginnen und ein ausreichendes Eigenkapital anzusparen. Dadurch kann man von günstigeren Kreditkonditionen profitieren, den Kredit schneller tilgen und insgesamt finanziell sicherer sein.

Zusammenfassung:

- Ein Eigenkapitalanteil von mindestens 20% bis 30% der Gesamterwerbskosten wird empfohlen.

- Höheres Eigenkapital ermöglicht günstigere Kreditkonditionen und schnellere Tilgung.

- Bankkredite und Förderprogramme wie die KfW können als Eigenkapital angerechnet werden.

Geld sparen für den Hauskauf: 5 Ideen für zukünftige Immobilienbesitzer

Bevor man mit dem Sparen für ein Haus beginnt, ist es ratsam, bestehende Schulden abzuzahlen und einen Notgroschen als Rücklage anzulegen. Ein Budgetplan hilft dabei, die monatlichen Ein- und Ausgaben im Blick zu behalten. Es ist wichtig, realistische Sparziele zu setzen und die Sparraten an die individuellen finanziellen Möglichkeiten anzupassen. Zudem können Förderungen, wie Baukindergeld und KfW-Förderungen, genutzt werden.

- 1. Schulden abbauen: Bevor Sie mit dem Hauskauf-Sparplan beginnen, ist es wichtig, bestehende Schulden so weit wie möglich abzubauen. Eine geringere Schuldenlast verbessert Ihre finanzielle Situation und ermöglicht es Ihnen, mehr Geld für den Hauskauf zu sparen.

- 2. Notgroschen anlegen: Legen Sie einen Notgroschen als Rücklage an, um unvorhergesehene Ausgaben abzudecken. Dadurch sind Sie finanziell abgesichert und können weiterhin regelmäßig Geld für den Hauskauf zur Seite legen.

- 3. Budgetplan erstellen: Erstellen Sie einen Budgetplan, um Ihre monatlichen Einnahmen und Ausgaben im Überblick zu behalten. Identifizieren Sie mögliche Einsparungen und überlegen Sie, wie Sie Ihr monatliches Sparziel erreichen können.

- 4. Realistische Sparziele setzen: Setzen Sie sich realistische Sparziele, die zu Ihren finanziellen Möglichkeiten passen. Überfordern Sie sich nicht und geben Sie Ihrem Sparplan genügend Zeit, um Ihr gewünschtes Sparziel zu erreichen.

- 5. Förderungen nutzen: Informieren Sie sich über mögliche Förderungen, wie das Baukindergeld und KfW-Förderungen. Diese können Ihnen dabei helfen, beim Hauskauf Geld zu sparen und Ihre Sparziele schneller zu erreichen.

Was ist ein Bausparvertrag?

Ein Bausparvertrag ist eine finanzielle Vereinbarung, die es ermöglicht, Eigenkapital für den Kauf einer Immobilie anzusparen. Er bietet viele Vorteile, wie attraktive Zinsen und die Möglichkeit, staatliche Zuschüsse, wie die Wohnungsbauprämie, zu erhalten.

Die Laufzeit eines Bausparvertrags liegt in der Regel zwischen 7 und 8 Jahren. Während dieser Zeit zahlt der Bausparer monatlich eine festgelegte Summe auf sein Bausparkonto ein.

Eine besonders interessante Option ist der Bausparvertrag, wenn man vermögenswirksame Leistungen vom Arbeitgeber erhält. In diesem Fall kann man die Wohnungsbauprämie beantragen, die zusätzliche finanzielle Unterstützung bietet.

Ein Bausparvertrag ist eine effektive Methode, um Eigenkapital anzusparen und von attraktiven Zinsen zu profitieren. Er bietet eine solide Grundlage für den Kauf einer Immobilie und unterstützt dabei, das Ziel vom eigenen Zuhause zu verwirklichen.

Geld für ein Haus sparen: Festgeld, Tagesgeld und ETFs im Vergleich

Wenn es darum geht, Geld für den Kauf eines Hauses zu sparen, stehen verschiedene Anlageoptionen zur Verfügung, darunter Festgeld, Tagesgeld und ETFs. Jede dieser Optionen hat ihre eigenen Vor- und Nachteile, die bei der Entscheidungsfindung berücksichtigt werden sollten.

Tagesgeld ist eine beliebte Wahl, da es flexible Ein- und Auszahlungsmöglichkeiten bietet. Es eignet sich gut, um kurzfristig verfügbares Geld anzulegen, da es jederzeit abgehoben werden kann. Allerdings sind die Zinssätze in der Regel niedrig, was zu einer geringeren Rendite führen kann.

Festgeld hingegen bietet höhere Zinsen auf langfristige Einlagen. Es ist eine gute Option für diejenigen, die ihr Geld für einen festgelegten Zeitraum anlegen möchten. Allerdings ist das Geld während dieser Zeit nicht verfügbar, was zu einer geringeren Flexibilität führen kann.

ETFs (Exchange Traded Funds) sind investmentfondsähnliche Produkte, die an der Börse gehandelt werden. Sie bieten die Möglichkeit einer höheren Rendite, gehen jedoch mit einem höheren Risiko einher. ETFs sind eine langfristige Anlageoption und eignen sich gut für diejenigen, die bereit sind, das Risiko einzugehen und langfristig zu investieren.